M&A para conselheiros: o processo de aquisição de empresas

A compra de uma empresa é procedimento relativamente complexo e exige profissionais experientes na área de M&A

- 09/11/2021

- Comissões IBGC

- Artigo

Baseado no paper Fusões e Aquisições – Aspectos Essenciais para Conselheiros de Administração que foi publicado em 2019 pela Comissão de Finanças e Contabilidade do IBGC, contando com o apoio de profissionais da Comissão Jurídica do instituto, este artigo trata de um assunto que pode fazer parte da pauta dos conselhos de administração: a aquisição de empresas.

Qualquer conselho de administração precisa estar ciente de que mais da metade das aquisições destroem valor para a empresa adquirente. Esse é o motivo principal pelo qual as cotações das empresas de capital aberto costumam se desvalorizar após o anúncio ao mercado de uma aquisição.

A participação ativa do conselho de administração, no âmbito de suas responsabilidades, constitui elemento fundamentalmente relevante nos processos de fusão e aquisição ou processos M&A (do inglês, mergers and acquisitions). Por isso, os conselheiros devem fazer as perguntas adequadas e decidir a aprovação, ou não, da aquisição visando sempre a criação de valor para todos os acionistas.

Neste sentido, é crucial que os conselheiros saibam quais as fases típicas do processo de aquisição de uma empresa e quais os profissionais envolvidos em cada fase.

Processo de aquisição de uma empresa

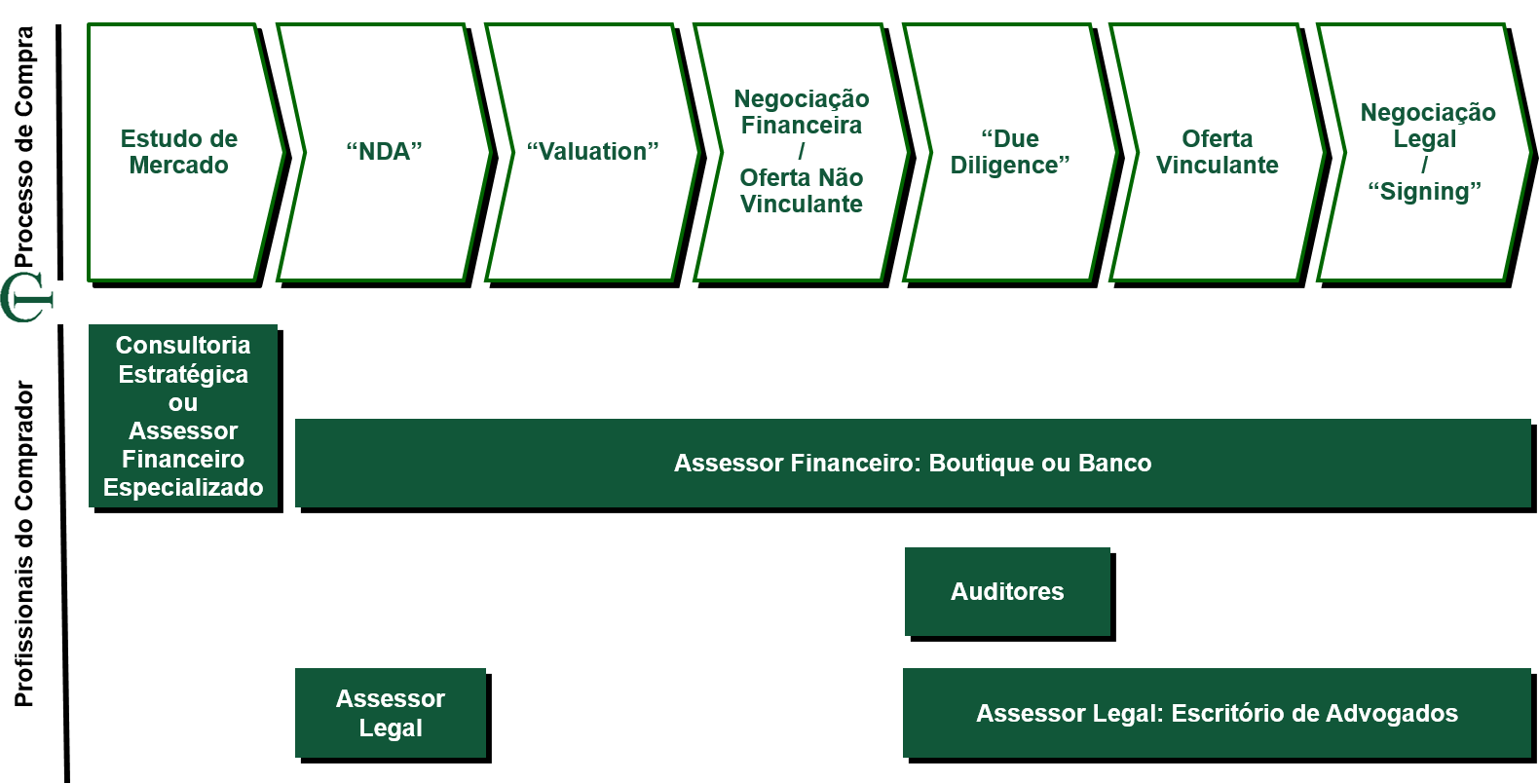

A imagem a seguir ilustra o processo de compra de uma empresa:

Na imagem supra apresenta-se o que é necessário ser contemplado na aquisição profissional de uma empresa. Normalmente, a aquisição é coordenada pela área financeira do adquirente, com o apoio dos serviços especializados de um assessor financeiro ou M&A Advisor (uma boutique de M&A ou um banco de investimento), sendo que o processo de compra de uma empresa contempla usualmente as seguintes fases:

*Estudo de mercado, que tem como intuito mapear as potenciais empresas-alvo de aquisição e priorizá-las conforme seu alinhamento com a estratégia (ou racionais de aquisição) e a cultura do adquirente.

*Contato com os “targets” priorizados e assinatura de NDA (acordo de confidencialidade em inglês)

*Modelagem financeira (valuation) do “target”;

* Negociação e apresentação de oferta não vinculante (sujeitas à verificação da due diligence); due diligence – Realizada pelos advogados, auditores e consultores do adquirente, com o intuito de verificar todas as premissas da oferta não vinculante;

* Oferta vinculante ou final;

*Assinatura do acordo de compra e venda ou signing.

Profissionais envolvidos na compra de uma empresa

Na hora da compra de uma empresa é preciso envolver 4 tipos de profissionais:

*Um especialista em M&A, que pode ser um profissional que faz parte do quadro de funcionários da empresa adquirente, ou um assessor financeiro ("Boutique" de M&A ou Banco de Investimento), que cuidará da procura de procura das melhores oportunidades de aquisição, da aproximação com os potenciais targets e assinatura de um NDA, valuation, oferta não vinculante, coordenação da Due Diligence, e apoio aos advogados na negociação contratual.

*Um assessor legal (escritório de advogados), que auxiliará ao especialista em M&A na preparação da proposta não vinculante, e ficará responsável pela Due Diligence jurídica e da negociação do contrato de compra-venda.

*Um auditor (firma de auditoria), que ficará responsável pela Due Diligence contábil e financeira.

* Finalmente, o estudo de mercado, pode ser realizado internamente pelo adquirente, contando com sua área de desenvolvimento de negócios ou pode ser contratada uma consultoria estratégica, ou um assessor financeiro que também preste este tipo de serviços de consultoria.

Em Resumo

A compra de uma empresa ou de uma parte dela é um procedimento complexo, pois exige conhecimento técnico e experiência em fusões e aquisições. Tipicamente o processo de aquisição costuma contemplar as seguintes fases: estudo de mercado, NDA, Valuation, Oferta Não Vinculante, Due Diligence, Oferta Vinculante e Negociação Contratual.

O processo costuma ser coordenado pela área financeira, com a eventual ajuda externa de um “M&A Advisor” (Boutique de M&A ou Banco de Investimento). Durante a Due Diligence, ainda é preciso contar com auditores, e durante a Due Diligence, e Negociação Contratual com advogados especializados em fusões e aquisições.

Colaboraram no paper do IBGC “Fusões e Aquisições – Aspectos Essenciais para Conselheiros de Administração” de Agosto de 2019, no qual está baseado este artigo: Nestor Casado (coordenador ), Beatriz Rodrigues Alves da Rocha, Enrique Hadad, Gustavo Moraes Stolagli, Jorge Manoel, Jorge Sawaya e Patricia Valente Stierli , e que foi apresentado no Congresso anual do IBGC.

Este artigo é de responsabilidade dos autores e não reflete, necessariamente, a opinião do IBGC.

Confira as últimas notícias do Blog do IBGC

19/04/2024

Masterclass com Satish Kumar traz reflexões ao IBGC

19/04/2024

Fique por dentro das ações de Vocalização e Influência

18/04/2024

Programa Diversidade em Conselho: IBGC inicia 8ª edição

17/04/2024

Confira como foi o Seminário de Finanças e Governança em MG

17/04/2024

Deborah Wright é eleita presidente do conselho de administração do IBGC

16/04/2024